Entenda o que é necessário para fazer a sua declaração de imposto de renda.

No mês de março inicia o prazo para a entrega das declarações de imposto de renda pessoa física, inclusive para médicos.

Nesse período, todos os anos, os médicos devem reunir todos os rendimentos, investimentos, dívidas e bens obtidos ao longo do ano para prestar contas ao leão.

Mas como o profissional da área da saúde pode se preparar para enfrentar esse processo que, para muitos, pode parecer complexo?

Entenda nesse artigo, tudo o que o médico precisa saber sobre o imposto de renda pessoa física.

Quais os requisitos para o médico declarar?

- Se você recebeu rendimentos tributáveis acima de R$ 30.639,90;

- Se recebeu valores isentos, não tributáveis ou tributados na fonte superiores a R$ 200 mil;

- Se tinha até o último dia do ano passado, propriedade ou posse de bens e direitos com valor total superior a R$ 800 mil;

- Além disso, se você realizou operações de alienação em bolsa de valores, mercados futuros e assemelhadas, sujeitas à incidência de imposto também deve declarar.

Por fim, médicos que recebem bolsa por residência médica são isentos de IR, conforme a Lei nº 9.250, de 1995, porém precisam prestar contas do recebimento, incluindo essa informação na ficha de Rendimentos Isentos.

Quais documentos o médico deve entregar ao contador para a declaração do imposto de renda?

Para uma declaração simples, o médico deve entregar ao contador seus dados pessoais, endereço completo, e caso tenha cônjuge ou filhos: o nome completo, CPF e data de nascimento.

Sobre os rendimentos, é necessário entregar os comprovantes de renda: informe de rendimentos de todas as fontes de renda em 2023, como por exemplo: trabalho assalariado, pensão, aluguel, entre outros.

Além disso, o informe de rendimentos financeiros de todos os bancos comerciais e digitais, nos quais você possui conta.

Você também deve entregar os documentos relacionados aos pagamentos efetuados, ou seja, despesas médicas e de instrução (se houver, tanto para contribuinte quanto para dependentes).

Por fim, informar os bens possuídos e seus respectivos valores. Como por exemplo, carro, casa, terreno, participação societária, entre outros.

Nossa especialista em IRPF, Tallita Pereira, destaca: “Não se esquecer de informar a posição em carteira dos seus investimentos e os rendimentos recebidos é essencial para uma declaração de sucesso”.

Precisa declarar os recibos dos pacientes?

Essa é uma dúvida muito comum entre os médicos. Você deve registrar os recibos no seu livro-caixa. Essa ferramenta, é fundamental para organização das suas receitas e despesas, contribuindo para facilitar a declaração do IRPF.

Emitindo os recibos para os pacientes e registrando seus CPFs, você pode deduzir algumas despesas e recuperar o dinheiro gasto ao longo do ano!

No mais, não esqueça! Devem ser declarados plantões médicos, teleconsultas, atendimento em iniciativas públicas e privadas, além de outros meios de proventos.

Quanto o médico vai pagar de IR em 2024?

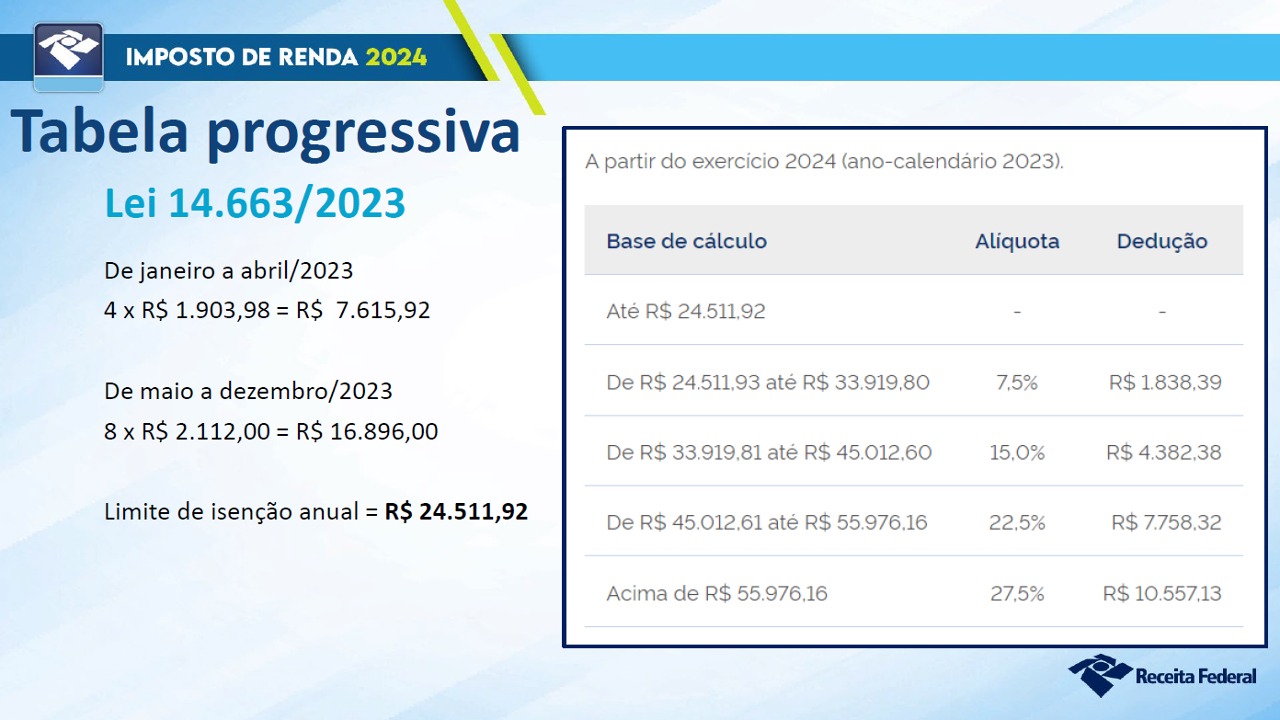

Depende de vários fatores, como os rendimentos tributáveis e as deduções permitidas pela legislação. Nesse sentido, a tributação no imposto de renda pode variar entre 7,5% até 27,5% do faturamento.

Apesar de altas alíquotas, existem as deduções permitidas que podem reduzir o valor devido à Receita Federal.

Por isso, recomendamos que você procure uma contabilidade especializada na área médica para fazer a declaração do seu imposto de renda.

O que pode ser deduzido no imposto de renda médico?

Confira algumas das despesas que podem ser deduzidas no imposto de renda:

Prazo para a entrega das declarações de imposto de renda para médicos

O prazo para entrega do Imposto de Renda 2024 começa em 15 de março e vai até o 31 de maio.

É comum que as pessoas comecem a se organizar apenas no início do prazo de entrega ou quando este está prestes a terminar. Esse é um erro que os médicos não devem cometer.

Na Mitfokus, orientamos nossos clientes com bastante antecedência para se organizar e fazer as declarações logo no início do prazo para garantir que esteja tudo certo, evitando problemas com a malha fina.

Tallita explica que se organizar com antecedência deve ser uma prioridade para o médico.

“Deixar a documentação em ordem e entregá-la ao seu contador com antecedência é o primeiro passo para uma declaração bem-sucedida. Assim, a chance de esquecer alguma informação é muito menor”, reforça Tallita.

Além disso, ao fazer a declaração com bastante antecedência, caso ocorra alguma inconsistência, é possível corrigir a tempo de garantir que a declaração não caia na malha fina.

Uma dica para facilitar a entrega da documentação: guarde em uma pasta ao longo do ano todos os documentos e comprovantes que devem ser apresentados no momento da declaração.

Caso você não entregue a declaração de imposto de renda dentro do prazo, haverá uma multa de 1% ao mês sobre o valor do imposto devido.

Essa multa tem o valor mínimo de R$165,74 e pode chegar em até 20% do valor do imposto de renda.

A preparação para o imposto de renda médico para além do prazo

Uma dica essencial para o médico é se preparar não apenas durante o prazo de entrega da declaração, se organizar mensalmente para garantir que pague apenas o imposto devido, não a mais.

Para isso, investir em um bom planejamento tributário com livro caixa é a solução. Essa ferramenta além de ajudar na organização das receitas e despesas, também possibilita outras deduções fiscais.

Mais uma forma de se preparar é investir em um plano de previdência privada, como o PGBL.

“O Plano Gerador de Benefício Livre (PGBL) tem como foco a aposentadoria do médico, trazendo rentabilidade para quem aplica e ainda auxilia na redução do valor pago no imposto de renda, isso porque parte do valor aplicado neste investimento é dedutível na declaração. É ideal que todo mês você invista até 12% do seu rendimento bruto. No entanto, nada o impede de fazer essa aplicação de uma vez, no fim do ano”, afirma Tallita.

Essas são duas opções que facilitam a declaração de Imposto de Renda para médicos, e ainda garantem uma redução da carga tributária.